|

|

Анализ коэффициентов финансовой устойчивостиЛист 1 Структура отчета о прибылях и убытках

Рисунок 1 - Выручка от реализации товаров, руб. На основе данных таблицы можно сделать следующие выводы: на протяжении рассматриваемого периода абсолютное значение чистой выручки увеличивается на 62700,972 тыс. руб. (95915,248-33214,276= 62700,972), что связано как с увеличение объема продаж, так и с повышением цены на нее. Основную долю в выручке с реализации занимают издержки обращения. За весь период ее доля увеличилась с 78,20%(25974179/33214276 * 100%) до 86,70%(83158490/95915248 *100%). Данная тенденция неблагоприятна для предприятия, т.к. с увеличением доли затрат соответственно снижается доля прибыли от реализации продаж. Причиной таких изменений может служить увеличение расходов предприятия по издержкам обращения. Снижается доля коммерческих расходов. С одной стороны - это положительная тенденция, т.к. снижаются затраты, что позволяет сохранить прибыль. С уменьшением доли валовой прибыли соответственно снижаются и доли прибыли от продажи, прибыль до налогообложения и прибыль от обычной деятельности. Хотя необходимо рассмотреть влияние на них изменений других доходов и расходов. Так, например, в 2008 г. у предприятия появляются проценты к уплате по долгосрочным обязательствам, хотя в балансе не отражается задолженность по долгосрочным кредитам и займам. Это может быть связно с тем, что предприятие не смогло вовремя погасить задолженность по краткосрочному кредиту и заключило договор о его пролонгации. На уменьшение прибыли повлияло также снижение доли прочих операционных и внереализационных доходов (строка 11,12 табл.), а также повышение внереализационных расходов. Однако, можно сказать, что увеличение внереализационных расходов к 2008 году компенсируется значительным снижением операционных расходов. Увеличение показателя по стр. 14 характеризует долю прибыли, перечисляемой бюджет; рост этого показателя в динамике происходит, как правило, при увеличении ставок налогообложения. Это нежелательное, но необходимое и не зависящее от предприятия явление. Данный показатель также влияет на величину прибыли, остающейся в распоряжении предприятия. На основании расчетов можно судить об уменьшении прибыли от обычной деятельности. Как видно из таблицы рентабельность на протяжении рассматриваемого периода снизилась с 20% (6907466/33214276*100%) до 5,96% (5713718/95915248 * 100%). Данная неблагоприятная тенденция объясняется непропорциональным ростом чистой выручки и затрат на себестоимость продаж.

Лист 2 Расчет коэффициентов рентабельности

Рисунок 2 - Рентабельность продукции, %

Данные расчетов показывают, что за рассматриваемый период коэффициент рентабельности активов постоянно снижается (с 0,40 (2006г) до 0,22 (2007 г) до 0,191 (2008г)), что свидетельствует о снижении эффективности использования всех активов предприятия. Это снижение говорит о том, что предприятие получает все меньше прибыли на вложенные средства. Такое изменение может быть связано с тем, что у предприятия постоянно возрастают затраты при незначительных изменениях цен. Для увеличения чистой прибыли необходимо повысить цены, либо увеличить объем продаж. Значительное повышение цен приведет к потере конкурентоспособности, следовательно, предприятию необходимо увеличивать объемы реализации товаров. Для оценки коэффициентов рентабельности полезно сопоставить их между собой. Сравнивая рентабельность активов и рентабельность собственного капитала видна разница между этими показателями. Она обусловлена привлечением компанией внешних источников финансирования. Причем рентабельность собственного капитала превышает рентабельность активов, что обусловлено выгодным привлечением и использование заемных средств.

Лист 3 Вертикальный анализ баланса предприятия

На основе данных таблицы можно сделать вывод об увеличении стоимости имущества за рассматриваемый период на 59,5% (34412/21598,2*100%-100%), что свидетельствует о подъеме хозяйственной деятельности предприятия. Основную часть активов составляют внеоборотные активы: 68,25%, а оборотные активы 37,75%. Хотя наблюдается тенденция к их снижению, и на конец 2006 г. доли оборотных и внеоборотных активов практически совпадают. Основную часть пассивов на начало рассматриваемого периода составляют капитал и резервы - 72,06% (стр. 3). Но в дальнейшем наблюдается устойчивая тенденция к ее снижению с 67,19% (2006г) до 24,3%(2008г). Это происходит в основном за счет возрастания доли краткосрочных пассивов с 27,94%(2006г) до 75,6%(2008г). При рассмотрении структуры пассивов, можно наблюдать значительное увеличение доли займов и кредитов от 0,56 до 47,16%(стр. 4). Таким образом, основным фактором прироста оборотных активов можно назвать рост краткосрочных заемных средств. Произошло увеличение доли оборотных активов преимущественно за счет снижения доли внеоборотных активов, и значительного увеличения доли займов и кредитов, что можно расценивать как положительную тенденцию к улучшению финансовой деятельности. За рассматриваемый период времени соотношение собственных и заемных средств предприятия координально изменилось: если на начало 2006 г. собственные средства составляли 72,06%, а заемные -27,94%, то на конец 2008 г. ситуация имеет противоположный характер - собственные средства 24,31%, а заемные - 75,69%. Рост доли заемных средств происходит преимущественно за счет привлечения краткосрочных кредитов, т.к. доля кредиторской задолженности практически не изменяется. Рассматривая данные баланса следует соотнести величину дебиторской и кредиторской задолженности предприятия. На начало рассматриваемого периода доля кредиторской задолженности значительно превосходила долю дебиторской. Такая ситуация опасна для предприятия тем, что ему необходимо заплатить больше, чем должны предприятию. Но на конец 2008 г. соотношение изменилось, дебиторская задолженность значительно возросла и превысила долю кредиторской. Поэтому погашение кредиторской задолженности можно осуществить за счет погашения дебиторами своих долгов. Лист 4

Рисунок 3 – Внеоборотные активы, тыс. руб. Лист 5 Анализ финансовой устойчивости предприятия

Рисунок 4 – Источники собственных средств Из приведенной таблицы видно, что величина собственных оборотных средств, практически весь рассматриваемый период (кроме начала 2006 г.) имеет отрицательное значение. Это говорит о том, что внеоборотные активы финансируются не только за счет собственных средств, но и за счет краткосрочных займов. Поэтому предприятие испытывает недостаток краткосрочных заемных ресурсов в сумме с собственными оборотными средствами для финансирования запасов и затрат. Лишь на конец 2006 г., когда величина и доля заемных средств значительно возрастают, положение предприятия немного улучшается и образуется излишек общей величины основных источников. Лист 6 Анализ коэффициентов финансовой устойчивости

Данные таблицы свидетельствуют о том, что наиболее общий коэффициент соотношения собственных и заемных средств на протяжении рассматриваемого периода постоянно снижается. Если на начало 2006 г. собственные средства превосходили заемные в 2,58 раз, то на конец 2008 г. это соотношение снизилось до 0,32. То есть, доля собственных средств уменьшается и соответственно снижается финансовая устойчивость предприятия. Об этом же свидетельствуют и коэффициенты автономии, концентрации акционерного капитала, финансовой зависимости. Все они показывают существенное возрастание доли заемных средств. Значительно возрастает коэффициент соотношения мобильных и иммобилизованных средств. Это говорит о том, что предприятие уменьшает вложения во внеоборотные активы, в то время, как оборотные заметно увеличиваются. И к концу 2008 г. их соотношение очень близко к единице. Это произошло за счет увеличения доли запасов и значительного роста дебиторской задолженности. Таким образом, на основе анализа абсолютных показателей и коэффициентов финансовой устойчивости можно говорить о нерациональной структуре капитала. Недостаток собственных средств для финансирования внеоборотных активов приводит к необходимости привлекать краткосрочные заемные средства, а в некоторые периоды времени формирование запасов осуществлять за счет кредиторской задолженности, что достаточно рискованно. Для улучшения сложившейся ситуации предприятию можно привлечь долгосрочные заемные средства. Часть из них погашает оборотные активы, а часть идет на пополнение собственного капитала для финансирования внеоборотных активов. Это значительно снизит риск неплатежеспособности и повысит финансовую устойчивость предприятия. Лист 7 Анализ ликвидности баланса

Исходя из представленных выше таблиц, можно сделать следующие выводы. На протяжении рассматриваемого периода баланс предприятия является неликвидным, и к концу 2008 г. ситуация ухудшается. За весь анализируемый период не соблюдается первое неравенство, что говорит о неспособности предприятия при необходимости погасить свои срочные обязательства за счет имеющихся денежных средств. В течение данного периода разница между величиной денежных средств и кредиторской задолженности постоянно возрастает. Это происходит в основном за счет значительного роста кредиторской задолженности. Такая ситуация делает положение предприятие достаточно рискованным. Второе неравенство соблюдается за исключением 2008 г. В 2006 и 2007 г.г. предприятие способно было погашать займы и кредиты за счет дебиторской задолженности. Но к концу 2008 г. величина заемных средств значительно возросла, и погасить ее с помощью дебиторской задолженности стало невозможно. Это еще более усложнило положение предприятия. Сложившаяся ситуация говорит о низкой текущей ликвидности предприятия. Чтобы определить перспективную ликвидность, необходимо рассмотреть соотношение запасов (плюс НДС по приобретенным ценностям) и долгосрочных кредитов и займов. Данное предприятие на протяжении всего рассматриваемого периода не прибегало к долгосрочным заемным средствам. Следовательно, у него не возникает обязательств в долгосрочной перспективе. Отсюда также можно сделать вывод, что источником финансирования запасов является либо займы и кредиты, либо кредиторская задолженность. При рассмотрении последнего соотношения труднореализуемых активов и постоянных пассивов выявлено, что необходимое условие соблюдается только в начале 2006 г., когда внеоборотные активы полностью покрываются собственными средствами. В дальнейшем это соотношение нарушается. Можно предположить, что при недостаточности собственных средств, предприятие для финансирования внеоборотных активов прибегает к заемным средствам. Но так как долгосрочные займы и кредиты не используются, то наиболее вероятным источником вложений в необоротные активы служат краткосрочные заемные средства. Тогда для финансирования запасов используется кредиторская задолженность, что может привести к ее росту и, следовательно, к нарушению первого неравенства. Таким образом, предприятие находится в очень рискованном положении. Во-первых, за счет того, что недостаточно собственных средств для погашения внеоборотных активов и ему приходится использовать для этого краткосрочные заемные средства. А, во- вторых, то, что предприятие имеет очень низкую текущую ликвидность, т.е. не способно погасить всю кредиторскую задолженность в случае необходимости. Считается, что у нормально функционирующего предприятия оборотные активы должны превышать краткосрочные пассивы, т.е. часть текущих активов погашает краткосрочные пассивы, другая часть погашает долгосрочные обязательства, оставшаяся идет на пополнение собственного капитала. Поэтому данному предприятию для снижения риска своего положения можно прибегнуть к использованию долгосрочных заемных средств. Это укрепит его финансовое положение и снизит риск неплатежеспособности.

Лист 8

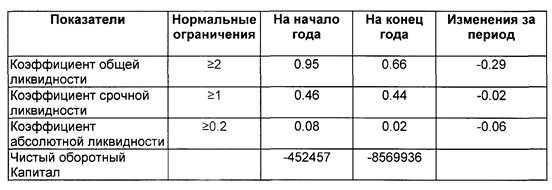

Анализ коэффициентов ликвидности предприятия

С помощью коэффициентов ликвидности можно определить финансовые возможности предприятия для регулярного и своевременного погашения своих долговых обязательств. Общую тенденцию состояния ликвидности предприятия можно проследить на изменении показателя чистого оборотного капитала. Расчеты показывают, что только лишь на начало 2006 г. этот показатель имеет положительное значение, т.е. когда краткосрочные обязательства могут полностью покрываться оборотными активами. Следовательно, снижение этого показателя свидетельствует об уменьшении уровня ликвидности предприятия. Об этом же свидетельствует и коэффициент абсолютной ликвидности, который соответствует нормативному значению только на начало 2006 г. В дальнейшем данный показатель значительно снижается. Коэффициенты срочной и общей ликвидности на протяжении всего рассматриваемого периода значительно ниже нормальных ограничений. Данные результаты свидетельствуют о низком уровне ликвидности предприятия. В случае предъявления всеми кредиторами требования о погашении долгов, предприятие не сможет удовлетворить все требования и сохранить условия для продолжения своей деятельности. Такое положение объясняется тем, что данное предприятие является промышленным, а это, как правило, говорит о большом удельном весе запасов и малом удельном весе денежных средств. Кроме того, за рассматриваемый период происходит постоянное увеличение кредиторской задолженности, а также величины заемных средств.

Лист 9

Анализ деловой активности

Рисунок 5 – Коэффициент оборачиваемости активов

Результаты расчета свидетельствуют о том, что в течении рассматриваемого периода оборачиваемость активов постоянно возрастает. Целесообразно рассмотреть оборачиваемость не по всем оборотным активам, а по отдельным их элементам. Коэффициент оборачиваемости дебиторской задолженности заметно возрастает в 2008 г. по сравнению с 2006 г., а число дней одного оборота соответственно уменьшается, что свидетельствует об улучшении расчетов с дебиторами. Но в 2008 г. положение снова ухудшается: коэффициент оборачиваемости заметно снижается. Это объясняется значительным увеличением доли дебиторской задолженности в оборотных активах. В такой ситуации предприятию необходимо ужесточать политику кредитования. Коэффициент оборачиваемости кредиторской задолженности также имеет неблагоприятную тенденцию: в течение рассматриваемого периода этот показатель постоянно возрастает, а количество дней одного оборота соответственно снижается. Эта тенденция может неблагоприятно сказаться на ликвидности предприятия, если средний срок оборачиваемости кредиторской задолженности будет превышать средний срок оборачиваемости дебиторской задолженности, т.е. предприятие будет вынуждено чаще платить по своим долгам, чем получать денежные средства от своих дебиторов. Коэффициент оборачиваемости материальных активов также неодинаков и наилучшее его значение соответствует 2007 году. В 2006 г. и 2008 г. этот показатель уменьшается, что говорит о замедлении оборачиваемости материальных активов. Причиной этого могут служить излишние запасы. Оборачиваемость денежных средств заметно возрастает к концу 2008 г., что является положительным моментом. Также увеличивается и коэффициент оборачиваемости собственного капитала, что свидетельствует об усилении активности средств, которыми рискуют акционеры. Такое повышение свидетельствует об увеличении уровня продаж, что в значительной степени должно обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Что и наблюдается при вертикальном анализе баланса предприятия. Как видно из таблицы продолжительность операционного цикла после некоторого снижения снова увеличивается. Такая же тенденция наблюдается и у составляющих операционного цикла. Продолжительность финансового цикла в течение 2006 и 2007 г.г. имеет отрицательное значение, т.е. время, когда предприятию нужно отдать финансовые ресурсы больше, чем время, когда они находятся в виде материальных ресурсов и дебиторской задолженности, следовательно, можно предположить, что появляются излишние финансовые ресурсы, и это снижает эффективность финансовой деятельности предприятия. Но к концу периода данный показатель имеет положительное значение и задача предприятия не допустить его увеличения. Таким образом, при существующих неблагоприятных тенденциях изменения коэффициентов оборачиваемости кредиторской и дебиторской задолженности, положение предприятия на данный момент нельзя назвать критическим. Для повышения коэффициента оборачиваемости кредиторской задолженности можно воздействовать на срок оборачиваемости путем изменения договорных условий расчетов с поставщиками. Таким же образом можно воздействовать на показатель оборачиваемости дебиторской задолженности. Для этого можно сократить сроки между поставкой товара и его оплатой.

Лист 10

Диагностика банкротства на основе модели Альтмана

Диагностика банкротства на основе модели Лиса

Диагностика банкротства на основе модели Таффлера

Произведенный выше анализ банкротства ИП Марков указывает на плохое финансовое состояние предприятия. При сложившейся ситуации существует возможность стать банкротом, поэтому необходимо применить ряд санкций: · Реорганизация производственно-финансовой деятельности; · Мировое соглашение между кредиторами и собственниками предприятия. Реорганизационные процедуры предусматривают восстановление платежеспособности путем проведения определенных инновационных мероприятий. По результатам анализа необходимо выработать генеральную финансовую стратегию и составить бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из «опасной зоны» путем комплексного использования внутренних и внешних ресурсов. Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения производственных расходов и потерь. Основное внимание при этом необходимо уделить вопросам ресурсосбережения: · Внедрение прогрессивных норм, нормативов и ресурсосберегающих технологий; · Использование вторичного сырья; · Организации действенного учета и контроля за использованием ресурсов; · Изучение и внедрение передового опыта в осуществлении режима экономии; · Материального и морального стимулирования работников за экономию ресурсов и сокращения непроизводственных расходов и потерь. Большую помощь в выявлении резервов улучшения финансового состояния предприятия может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства и оказания строительных услуг. В особо тяжелом случае необходимо провести реинжиринг бизнес-плана, т.е. коренным образом пересмотреть производственную программу, материально-техническое снабжение, организацию труда и начисление заработной платы, подбор и расстановку персонала, управления качеством продукции, инвестиционную и ценовую политику и другие вопросы. В результате всего вышеуказанного предлагаю применять к ИП Марков следующие мероприятия по улучшению финансового положения: · Реструктуризация долгов по налогам и платежам в бюджет и внебюджетные фонды; · Отпуск продукции и выполнение ремонтно-строительных работ в счет долгов; · Использование дебиторской задолженности предприятий должников, имеющих свободный расчетный счет; · Предотвращение роста дебиторской задолженности; · Лизинг; · Снижение себестоимости; · Разработка финансовой политики; · Разработка учетной и кредитной политики.

Лист 11 В результате всего вышеуказанного предлагаю применять к ИП Марков следующие мероприятия по улучшению деловой активности: · Реструктуризация долгов по налогам и платежам в бюджет и внебюджетные фонды; · Отпуск продукции и выполнение ремонтно-строительных работ в счет долгов; · Использование дебиторской задолженности предприятий должников, имеющих свободный расчетный счет; · Предотвращение роста дебиторской задолженности; · Лизинг; · Снижение себестоимости; · Разработка финансовой политики; · Разработка учетной и кредитной политики.

|

|

Год

Год год

год год

год год

год

год

год