|

|

ИЗМЕНЕНИЯ В ФИНАНСОВОМ ПОЛОЖЕНИИ

За 200... год (1-й год деятельности), в у. д. ед.

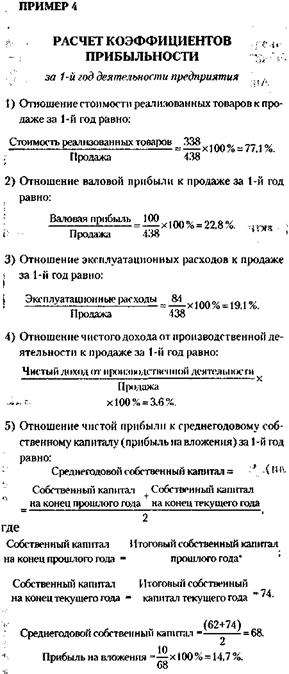

Продолжая анализ, можно отметить, что предприятие разумно распорядилось дополнительными наличными деньгами, пустив их на увеличение продаж и тем самым нарастив сбыт фирмы. Именно для этой цели, видимо, и было произведено наращивание запасов. Для более глубокого количественного анализа хозяйственно-финансовой деятельности предприятия прибегаем к следующему способу – анализу показателей финансовой деятельности. Оценка коэффициентов, характеризующих показатели хозяйственно-финансовой деятельности предприятия Каждому из показателей хозяйственно-финансовой деятельности, описанных выше, соответствуют свои количественные критерии, или коэффициенты. Рассмотрим их по порядку I. Коэффициенты прибыльности 1. Отношение стоимости реализованных товаров к продаже. 2. Отношение валовой прибыли к продаже. 3. Отношение эксплуатационных расходов к продаже. 4. Отношение чистой прибыли к продаже. 5. Отношение чистой прибыли к среднегодовому капиталу (прибыль на вложения). Все эти коэффициенты рассчитываются в процентах.

* Собственный капитал на конец года, предшествующего 1-му = Итоговый собственный капитал 1 -го года минус Чистая прибыль 1 -го года = 72 -10 = 62.

Аналогичным путем рассчитываются коэффициенты прибыльности и на 2-й и 3-й годы деятельности предприятия. В итоге мы получаем данные, которые позволяют судить как о величине коэффициентов, так и о характере их изменений. Эти данные представлены в процентах в табл. 13.1.

Таблица 13.1

Анализ коэффициентов прибыльностипозволяет сделать следующие выводы: 1. Произведенный вертикальный анализ (он проводится в балансовых отчетах и отчетах о прибылях сверху вниз) дает возможность получить не абсолютную, а относительную, т. е. сравнительную, картину использования финансовых ресурсов. 2. Первые два показателя прибыльности – отношение стоимости реализованных товаров и валовой прибыли к продаже – наглядно показывают, какая доля выручки (продажи) остается в стоимости реализованных товаров, а какая идет в прибыль (напомним, что в сумме эти показатели составляют 100 %). Тенденция к увеличению доли прибыли в сумме выручки является весьма желательной и свидетельствует о финансовых успехах. Такое увеличение может быть достигнуто уменьшением доли стоимости реализованных товаров в продаже за счет более выгодных цен произведенных или приобретенных предприятием товаров, а также увеличением их продажной цены. При этом необходимо рассмотреть как начальные и конечные запасы товаров, так и их закупки, из которых складывается стоимость реализованных товаров. 3. Отношение эксплуатационных расходов к продаже показывает, какая доля выручки связана с закупками в ходе эксплуатации предприятия. Оценка целесообразности этих затрат может быть дана лишь в сопоставлении с долей чистого дохода от производственной деятельности в продаже. 4. Если рост доли чистого дохода от производственной деятельности опережает рост доли эксплуатационных расходов, значит, эти расходы полезны, и наоборот. Целесообразно рассмотреть долю в продаже не только совокупных эксплуатационных расходов, но также каждого их компонента (общефирменных и административных расходов, торговых издержек, амортизации). 5. Отношение чистой прибыли к среднегодовому собственному капиталу (прибыль на вложения) – важнейший показатель финансового состояния компании. Именно на основе этого показателя акционеры принимают решение, стоит ли вкладывать деньги в акции данного предприятия. Этот показатель носит интегральный характер и показывает эффективность деятельности предприятия в целом. |

|