|

|

Анализ финансовой устойчивости и платежеспособности предприятияТаблица 7

Соотношение стоимости запасов и величин собственных и заемных источников их формирования - один из важнейших факторов устойчивости финансового состояния предприятия. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации. Из приведенной таблицы видно, что величина собственных оборотных средств, практически весь рассматриваемый период (кроме начала 2004 г.) имеет отрицательное значение. Это говорит о том, что внеоборотные активы финансируются не только за счет собственных средств, но и за счет краткосрочных займов. Поэтому предприятие испытывает недостаток краткосрочных заемных ресурсов в сумме с собственными оборотными средствами для финансирования запасов и затрат. Лишь на конец 2006 г., когда величина и доля заемных средств значительно возрастаю, положение предприятия немного улучшается и образуется излишек общей величины основных источников. Таким образом, предприятие в течение 2004 и 2005 г.г. было не в состоянии профинансировать запасы и затраты за счет собственных оборотных средств и краткосрочных кредитов, и согласно данной методике находилось в кризисном финансовом состоянии. Запасы же финансировались за счет кредиторской задолженности, что достаточно рискованно, т.к. при одновременном требовании кредиторов предприятия погасить им свои долги, может не остаться средств для формирования запасов, что нарушит производственный процесс и соответственно всю деятельность данного предприятия. К концу 2006 г. положение предприятия несколько улучшается и его можно охарактеризовать как неустойчивое. Данный анализ абсолютных показателей финансовой устойчивости может дополнить расчет относительных коэффициентов финансовой устойчивости или структуры капитала.

Таблица 8 Анализ коэффициентов финансовой устойчивости

Данные таблицы 8 свидетельствуют о том, что наиболее общий коэффициент соотношения собственных и заемных средств на протяжении рассматриваемого периода постоянно снижается. Если на начало 2004 г. собственные средства превосходили заемные в 2,58 раз, то на конец 2006 г. это соотношение снизилось до 0,32. То есть, доля собственных средств уменьшается и соответственно снижается финансовая устойчивость предприятия. В тоже время, с уменьшением коэффициента соотношения собственных и заемных средств, а также коэффициента имущества производственного назначения, возрастает мобильное имущества предприятия, что немаловажно в постоянно изменяющейся рыночной ситуации. Об этом же свидетельствуют и коэффициенты автономии, концентрации акционерного капитала, финансовой зависимости. Все они показывают существенное возрастание доли заемных средств. Нельзя однозначно ответить о рациональной структуре капитала. Если основываться на том, что доля собственного капитала в общих источниках финансирования должна составлять не менее 60-ти %, то можно сделать вывод, что к концу 2006 г. предприятие теряет свою относительную независимость от внешних источников и соответственно финансовую устойчивость. Но существует другая точка зрения, которая говорит о необходимости преобладания заемных средств. Низкое значение коэффициента автономии свидетельствует о высокой степени доверия к предприятию со стороны банков и других кредиторов, а, следовательно, о его финансовой надежности. Для расчета коэффициентов обеспеченности собственными оборотными средствами, обеспеченности запасов собственными источниками и коэффициента маневренности необходима величина собственных оборотных средств. Она рассчитывается как разница между величиной собственных средств и внеоборотными активами и показывают какая величина собственных средств идет на финансирование оборотных активов и в частности запасов. Расчеты показывают, что величина собственных оборотных средств за исключением 2004 г. имеет отрицательное значение. Это говорит о том, что предприятию недостаточно собственных средств для финансирования внеоборотных активов, и для этого привлекаются краткосрочные заемные источники финансирования. Значительно возрастает коэффициент соотношения мобильных и иммобилизованных средств. Это говорит о том, что предприятие уменьшает вложения во внеоборотные активы, в то время, как оборотные заметно увеличиваются. И к концу 2006 г. их соотношение очень близко к единице. Это произошло за счет увеличения доли запасов и значительного роста дебиторской задолженности. Важную характеристику структуры средств предприятия дает коэффициент имущества производственного назначения. В течение 2005 г. он имеет наибольшую величину, что может быть связано с вложением средств в основные средства и незавершенное строительство. Хотя на протяжении всего периода данный показатель не опускался ниже установленного ограничения (0,5), что говорит об отсутствии необходимости пополнять имущество производственного назначения. Таким образом, на основе анализа абсолютных показателей и коэффициентов финансовой устойчивости можно говорить о нерациональной структуре капитала. Недостаток собственных средств для финансирования внеоборотных активов приводит к необходимости привлекать краткосрочные заемные средства, а в некоторые периоды времени формирование запасов осуществлять за счет кредиторской задолженности, что достаточно рискованно. Для улучшения сложившейся ситуации предприятию можно привлечь долгосрочные заемные средства. Часть из них погашает оборотные активы, а часть идет на пополнение собственного капитала для финансирования внеоборотных активов. Это значительно снизит риск неплатежеспособности и повысит финансовую устойчивость предприятия. Анализ ликвидности баланса Таблица 9 Анализ ликвидности баланса

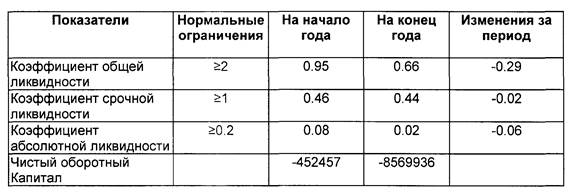

Исходя из представленных выше таблиц, можно сделать следующие выводы. На протяжении рассматриваемого периода баланс предприятия является неликвидным, и к концу 2006 г. ситуация ухудшается. За весь анализируемый период не соблюдается первое неравенство, что говорит о неспособности предприятия при необходимости погасить свои срочные обязательства за счет имеющихся денежных средств. В течение данного периода разница между величиной денежных средств и кредиторской задолженности постоянно возрастает. Это происходит в основном за счет значительного роста кредиторской задолженности. Такая ситуация делает положение предприятие достаточно рискованным. Второе неравенство соблюдается за исключением 2006 г. В 2004 и 2005г.г. предприятие способно было погашать займы и кредиты за счет дебиторской задолженности. Но к концу 2006 г. величина заемных средств значительно возросла, и погасить ее с помощью дебиторской задолженности стало невозможно. Это еще более усложнило положение предприятия. Сложившаяся ситуация говорит о низкой текущей ликвидности предприятия. Чтобы определить перспективную ликвидность, необходимо рассмотреть соотношение запасов (плюс НДС по приобретенным ценностям) и долгосрочных кредитов и займов. Данное предприятие на протяжении всего рассматриваемого периода не прибегало к долгосрочным заемным средствам. Следовательно, у него не возникает обязательств в долгосрочной перспективе. Отсюда также можно сделать вывод, что источником финансирования запасов является либо займы и кредиты, либо кредиторская задолженность. При рассмотрении последнего соотношения труднореализуемых активов и постоянных пассивов выявлено, что необходимое условие соблюдается только в начале 2004 г., когда внеоборотные активы полностью покрываются собственными средствами. В дальнейшем это соотношение нарушается. Можно предположить, что при недостаточности собственных средств, предприятие для финансирования внеоборотных активов прибегает к заемным средствам. Но так как долгосрочные займы и кредиты не используются, то наиболее вероятным источником вложений в необоротные активы служат краткосрочные заемные средства. Тогда для финансирования запасов используется кредиторская задолженность, что может привести к ее росту и, следовательно, к нарушению первого неравенства. Таким образом, предприятие находится в очень рискованном положении. Во-первых, за счет того, что недостаточно собственных средств для погашения внеоборотных активов и ему приходится использовать для этого краткосрочные заемные средства. А, во- вторых, то, что предприятие имеет очень низкую текущую ликвидность, т.е. не способно погасить всю кредиторскую задолженность в случае необходимости. Считается, что у нормально функционирующего предприятия оборотные активы должны превышать краткосрочные пассивы, т.е. часть текущих активов погашает краткосрочные пассивы, другая часть погашает долгосрочные обязательства, оставшаяся идет на пополнение собственного капитала. Поэтому данному предприятию для снижения риска своего положения можно прибегнуть к использованию долгосрочных заемных средств. Это укрепит его финансовое положение и снизит риск неплатежеспособности. Таблица 10

С помощью коэффициентов ликвидности можно определить финансовые возможности предприятия для регулярного и своевременного погашения своих долговых обязательств. Общую тенденцию состояния ликвидности предприятия можно проследить на изменении показателя чистого оборотного капитала. Расчеты показывают, что только лишь на начало 2004 г. этот показатель имеет положительное значение, т.е. когда краткосрочные обязательства могут полностью покрываться оборотными активами. Следовательно, снижение этого показателя свидетельствует об уменьшении уровня ликвидности предприятия. Об этом же свидетельствует и коэффициент абсолютной ликвидности, который соответствует нормативному значению только на начало 2004 г. В дальнейшем данный показатель значительно снижается. Коэффициенты срочной и общей ликвидности на протяжении всего рассматриваемого периода значительно ниже нормальных ограничений. Данные результаты свидетельствуют о низком уровне ликвидности предприятия. В случае предъявления всеми кредиторами требования о погашении долгов, предприятие не сможет удовлетворить все требования и сохранить условия для продолжения своей деятельности. Такое положение объясняется тем, что данное предприятие является промышленным, а это, как правило, говорит о большом удельном весе запасов и малом удельном весе денежных средств. Кроме того, за рассматриваемый период происходит постоянное увеличение кредиторской задолженности, а также величины заемных средств. Для того, чтобы повысить ликвидность предприятия необходимо либо увеличить оборотные активы при неизменной сумме краткосрочных обязательств, либо снизить краткосрочные долги. Увеличить оборотные активы можно с помощью привлечения долгосрочных займов. Это не повлечет увеличения краткосрочной задолженности, зато в оборотных активах появится дополнительный источник покрытия. Если невозможно прибегнуть к долгосрочным источникам заимствования, то можно уменьшить величину краткосрочных обязательств путем реализации части запасов и погашения данными средствами кредиторской задолженности. Анализ деловой активности Таблица 11 Анализ деловой активности

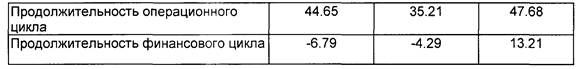

Результаты расчета свидетельствуют о том, что в течение рассматриваемого периода оборачиваемость активов постоянно возрастает. Целесообразно рассмотреть оборачиваемость не по всем оборотным активам, а по отдельным их элементам. Коэффициент оборачиваемости дебиторской задолженности заметно возрастает в 2006 г. по сравнению с 2004 г., а число дней одного оборота соответственно уменьшается, что свидетельствует об улучшении расчетов с дебиторами. Но в 2006 г. положение снова ухудшается: коэффициент оборачиваемости заметно снижается. Это объясняется значительным увеличением доли дебиторской задолженности в оборотных активах. В такой ситуации предприятию необходимо ужесточать политику кредитования. Коэффициент оборачиваемости кредиторской задолженности также имеет неблагоприятную тенденцию: в течение рассматриваемого периода этот показатель постоянно возрастает, а количество дней одного оборота соответственно снижается. Эта тенденция может неблагоприятно сказаться на ликвидности предприятия, если средний срок оборачиваемости кредиторской задолженности будет превышать средний срок оборачиваемости дебиторской задолженности, т.е. предприятие будет вынуждено чаще платить по своим долгам, чем получать денежные средства от своих дебиторов. Коэффициент оборачиваемости материальных активов также неодинаков и наилучшее его значение соответствует 2005 году. В 2004 г. и 2006 г. этот показатель уменьшается, что говорит о замедлении оборачиваемости материальных активов. Причиной этого могут служить излишние запасы. Оборачиваемость денежных средств заметно возрастает к концу 2006 г., что является положительным моментом. Также увеличивается и коэффициент оборачиваемости собственного капитала, что свидетельствует об усилении активности средств. Такое повышение свидетельствует об увеличении уровня продаж, что в значительной степени должно обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Что и наблюдается при вертикальном анализе баланса предприятия. Как видно из таблицы продолжительность операционного цикла после течении 2004 и 2005 г.г. имеет отрицательное значение, т.е. время, когда предприятию нужно отдать финансовые ресурсы больше, чем время, когда они находятся в виде материальных ресурсов и дебиторской задолженности, следовательно, можно предположить, что появляются излишние финансовые ресурсы, и это снижает эффективность финансовой деятельности предприятия. Но к концу периода данный показатель имеет положительное значение и задача предприятия не допустить его увеличения. Таким образом, при существующих неблагоприятных тенденциях изменения коэффициентов оборачиваемости кредиторской и дебиторской задолженности, положение предприятия на данный момент нельзя назвать критическим. Для повышения коэффициента оборачиваемости кредиторской задолженности можно воздействовать на срок оборачиваемости путем изменения договорных условий расчетов с поставщиками. Таким же образом можно воздействовать на показатель оборачиваемости дебиторской задолженности. Для этого можно сократить сроки между поставкой товара и его оплатой.

|

|