|

|

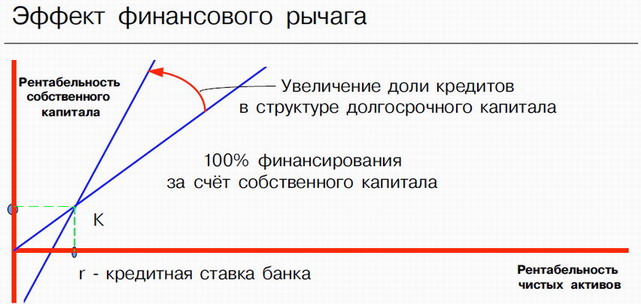

Краткие теоретические сведенияНаиболее действенным фактором, влияющим на результативность предприятия, является – леверидж (в переводе с англ. – рычаг). Производственный леверидж – количественно характеризуется соотношением между постоянными и переменными затратами и вариабельностью показателей прибыли до вычета процентов и налогов. Финансовый леверидж – количественно характеризуется соотношением между заемным и собственным капиталом. Леверидж - управление активами и пассивами предприятия, направленный на возрастание прибыли. Левериджприменительно к финансовой сфере трактуется как определенный фактор, небольшое изменение которого может привести к существенному изменению результирующих показателей. Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Дифференциал – это разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Плечо финансового рычага – характеризует силу воздействия финансового рычага – это соотношение между заемными и собственными средствами. Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены кредита. Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск. Разумный финансовый менеджер не станет увеличивать любой ценной плечо финансового рычага, а будет регулировать его в зависимости от дифференциала. Дифференциал не должен быть отрицательным. Эффект финансового рычага оптимально должен быть равен одной трети – половине уровня экономической рентабельности активов. Чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск, связанный с предприятием: ― возрастает риск не возмещения кредита с процентами для банкира; ― возрастает риск падения дивиденда и курса акций для инвестора. Операционный рычаг это прогрессивное нарастание величины чистой прибили при увеличении объема продаж, обусловленное наличием постоянных затрат, не изменяющихся с увеличением объема производства и реализации продукции. Он состоит в том, что любое изменение объемов продаж вызывает более сильное изменение прибыли. Кроме того, сила операционного рычага возрастает с ростом удельного веса постоянных затрат (рис.1).

Рис.1 Эффект финансового рычага

Операционный (производственный) леверидж зависит от структуры издержек производства и, в частности, от соотношения условно-постоянных и условно-переменных затрат в структуре себестоимости. Поэтому производственный леверидж характеризует взаимосвязь структуры себестоимости, объема выпуска и продаж и прибыли. Производственный леверидж показывает изменение прибыли в зависимости от изменения объемов продаж. Операционный леверидж – это потенциальная возможность влиять на балансовую прибыль путем изменения структуры себестоимости и объема выпуска продукции (постоянные и переменные расходы, оптимизация) Понятие операционноголевериджа связано со структурой себестоимости и, в частности, с соотношением между условно-постоянными и условно-переменными затратами[ Пример 1: Допустим в отчетном году выручка от реализации составила 10 млн. руб. при совокупных переменных затратах 8.3 млн.руб. и постоянных затратах 1.5 млн.руб. Прибыль = 0.2 млн.руб. Предположим, что в плановом году планируется увеличение выручки за счет физического объема продаж на 10%, т.е. 11 млн.руб. Постоянные расходы = 1.5 млн.руб. Переменные расходы увеличиваются на 10%, т.е. 8.3х1.1=9.13 млн.руб. Прибыль от реализации = 0.37 млн.руб., т.е. 11-9.13-1.5. Темп роста прибыли (370/200)х100 = 185%. Темп роста выручки = 110%. На каждый прирост выручки мы имеем прирост прибыли 8.5%, т.е. ЭОЛ = 85%/10% = 8.5% Таким образом, силу (эффект) оперативного левериджа можно рассматривать как характеристику делового риска предприятия, возникающего в данной сфере бизнеса или в связи с его отраслевой принадлежностью. А измерить этот эффект можно как процентное изменение прибыли от реализации после возмещения переменных затрат (или НРЭИ) при данном проценте изменения физического объема продаж. Финансовый леверидж – это потенциальная возможность влиять на чистую прибыль предприятия путем изменения объема и структуры долгосрочных пассивов: варьированием соотношения собственных и заемных средств для оптимизации процентных выплат. Вопрос целесообразности использования заемного капитала связан с действием финансового рычага: увеличением доли заемных средств можно повысить рентабельность собственного капитала. Другими словами, финансовый леверидж характеризует взаимосвязь между изменением чистой прибыли и изменением прибыли до выплаты % и налогов.В финансовом менеджменте существуют две концепции расчета и определения эффекта финансового левериджа. Эти концепции возникли в разных школах финансового менеджмента. Первая концепция: Западноевропейская концепция. Эффект финансового левериджа трактуют как приращение к рентабельности собственного капитала, получаемое благодаря использованию заемного капитала. Рассмотрим следующий пример: Таблица 1 – Эффект финансового левериджа как приращение к рентабельности собственного капитала

Вывод: предприятие 2 и 3 используют собственный капитал более эффективно; об этом свидетельствует показатель чистой рентабельности собственного капитала (ЧРСК), а заемный капитал (ЗК) используют с большей отдачей, чем цена его привлечения. Такую стратегию привлечения заемного капитала называют стратегией спекуляции капитала. Пример 2.Рассмотрим два варианта финансирования предприятия – из собственных средств и с использованием собственных средств и заемного капитала. Предположим, что уровень рентабельности активов (РА) составляет 20%. Во втором варианте за счет использования заемных средств получен эффект финансового левериджа (рычага) – повысилась рентабельность собственного капитала. Таблица 2 - Расчет рентабельности собственного капитала

Решение об использовании заемных средств в той или иной пропорции составляет предмет финансового левериджа. Возможность управления источниками финансирования для повышения рентабельности собственного капитала измеряется показателем «уровень финансового левериджа». Уровень финансового левериджа – это соотношение темпа прироста чистой прибыли к темпу прироста валового дохода, характеризует чувствительность, возможность управления чистой прибылью. Уровень финансового левериджа возрастает при увеличении доли заемного капитала в структуре активов. Но, с другой стороны, большой финансовый «рычаг» означает высокий риск потери финансовой устойчивости: С ростом уровня финансового левериджа возрастает леверажный риск. Леверажный (финансовый риск) – это возможность попасть в зависимость от кредитов и займов в случае недостатка средств для расчетов по кредитам, это риск потери ликвидности/финансовой устойчивости. |

|